◎过去三年,是紫金矿业大幅扩张的三年。2020年~2022年,紫金矿业累计主要对外投资项目总金额约423亿元。“公司近年来大额对外投资以获取金、铜、锂等重要矿产资源为目的,或者围绕主营业务产业上下游获取相关生产资源,项目投资决策审慎合理。”紫金矿业称。

每经记者 赵李南 每经编辑 董兴生

7月3日,紫金矿业(SH601899,股价11.93元,市值3141亿元)披露了关于上交所下发的《2022年年度报告的信息披露监管工作函》(以下简称《工作函》)的回复公告。

《每日经济新闻》记者注意到,上交所对紫金矿业进行了细致的提问,涉及公司的对外投资、负债、减值和名下矿产的情况。

过去三年,是紫金矿业大幅扩张的三年。2020年~2022年,紫金矿业累计主要对外投资项目总金额约423亿元。

“公司近年来大额对外投资以获取金、铜、锂等重要矿产资源为目的,或者围绕主营业务产业上下游获取相关生产资源,项目投资决策审慎合理。”紫金矿业称。

称项目投资决策审慎合理

过去三年,紫金矿业主要对外投资项目总金额约423亿元。截至2022年12月31日,这些项目已投入建设资金约125亿元。据上交所的《工作函》,紫金矿业在2022年对外重大股权投资291.04亿元,经营活动现金净流入286.79亿元,投资活动现金净流出509.81亿元,筹资活动现金净流入272.58亿元,经营活动与投资活动的现金流存在一定缺口。

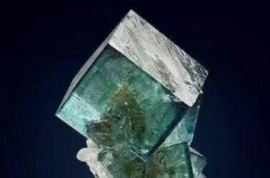

部分投资项目情况 图片来源:公告截图

“部分海外矿产陆续发生了风险事件,如武里蒂卡金矿遭遇爆炸袭击、波格拉金矿采矿权延期申请受阻等。此外,报告期内公司董事会审议收购苏里南Rosebel金矿项目时,1名董事基于海外投资风险的考虑投出弃权票。”上交所表示。

对此,上交所要求紫金矿业补充披露近3年对外投资总额,截至目前已投入资金、产能及业绩等,分析大额对外投资的审慎性及合理性。

紫金矿业认为,其项目投资决策审慎合理。

“公司董事会认为,铜、锂是新能源最重要的金属,新能源汽车、风光储能的发展打开了铜、锂全新的增长空间,锂成为新能源转型下的‘白色石油’,黄金是美元转弱和对抗通胀的天然金属。因此,2020年以来,公司以铜、锂及黄金等新能源金属、国家战略性金属为重点开展了积极的并购。截至目前,除大部分在建项目外,已投产的项目均产生了较好的经济效益,奠定了未来长期发展的基础。”紫金矿业表示。

此外,针对波格拉金矿,紫金矿业表示,波格拉金矿特别采矿租约申请程序现已基本完成,复产的其他条件亦将尽快达成,今年有望实现恢复生产。

称不存在偿债风险和减值计提不充分

“年报披露,报告期末公司资产负债率59.33%,较上年增长约4个百分点,其中有息负债1240.02亿元,同比增长58.83%,利息费用34.45亿元,对利润形成一定侵蚀。”上交所在《工作函》中表示。

上交所提及,截至去年底,紫金矿业1年内须偿还借款约308亿元,公司货币资金202.44亿元,无法完全覆盖1年内须偿还借款,上交所要求紫金矿业分析未来是否存在偿债风险。

“最近三年,公司分别实现息税折旧摊销前利润202.72亿元、351.01亿元和436.06亿元,远高于2022年全年应付的利息34.45亿元。即使假设公司未来各期息税折旧摊销前利润与2022年持平,未来分红按归母净利润的30%计算,考虑项目建设投入和分红后,公司经营利润可以覆盖较大比例需归还的借款本金及利息。此外,考虑到公司新项目投产、拥有强劲的融资能力以及账面尚有较多现金,未来不存在重大偿债风险。”紫金矿业表示。